4月2日,中国对美国贸易保护政策做出实质性回应。财政部网站消息称,经国务院批准,国务院关税税则委员会决定自2018年4月2日起,对原产于美国的7类128项进口商品中止关税减让义务

2018-04-04 16:55:31

导 读

4月2日,中国对美国贸易保护政策做出实质性回应。财政部网站消息称,经国务院批准,国务院关税税则委员会决定自2018年4月2日起,对原产于美国的7类128项进口商品中止关税减让义务,在现行适用关税税率基础上加征关税,对水果及制品等120项进口商品加征关税税率为15%,对猪肉及制品等8项进口商品加征关税税率为25%。现行保税、减免税政策不变。

中美贸易摩擦愈演愈烈,未来如何演进?中美贸易争端对中国国际收支会又会产生怎样的影响?

近期,中国金融四十人论坛(CF40)高级研究员管涛撰文指出,中美贸易争端对中国国际收支的短期影响渠道有三:一是信心渠道,即中美经贸关系紧张有可能降低市场风险偏好,促使资本逃离风险资产,加剧中国资本外流;二是贸易渠道,两国贸易争端将会影响中国的对外贸易活动;三是金融渠道,两国贸易纷争包括投资保护主义措施,将影响中国的对外投融资活动。后两个渠道都会通过影响中国实体经济,进一步对市场预期产生影响。

上述三个渠道的影响大小,取决于中美贸易争端的演进情形。

第一种情形是贸易摩擦仅限于经济考量,则鉴于全球供应链背景下的贸易战是双输的结果,双方会通过谈判协商解决问题,结果是有贸易争端但避免了贸易战。短期看,这是好的情形,对中国国际收支的影响是短暂的。

第二种情形是贸易摩擦既有经济又有政治的考虑,一定的贸易战的经济损失不可避免,则双方贸易摩擦不断,经贸关系时好时坏。这是基准情形,会造成中国国际收支的波动。

第三种情形是贸易摩擦主要是政治的考量,贸易战的经济损失可以忽略,则贸易冲突会不断升级,直到美方的政治目标达成为止。第三种是坏的情形,会造成中国国际收支持续的剧烈波动。

管涛认为,贸易战的胜负不是比谁的损失小,而是看谁的承受力强。从中长期看,中国的国际收支状况并不取决于中美贸易摩擦,而是经常项目收支看国内的投资储蓄关系、人口结构变化等,跨境资本流动看国内市场前景、营商环境、产权保护等。另外,中国是一个大型开放经济体,具有较大的市场和政策回旋余地,较强的抗风险能力。应对中美贸易摩擦,防范国际收支风险,关键是做好自己的事,推动经济转型升级,深化改革、扩大开放。

中美贸易争端对中国国际收支的影响

作者:管涛

1、中美处理经济失衡问题的不同方式及效果

包括货物贸易在内的顺差形式的经常项目收支失衡,曾经是中国对外经济失衡的重要表现,一度成为国际上指责中国货币操纵的重要把柄。2007年6月,国际货币基金组织发布《对成员国政策双边监督的决定》,首次增加了根本性汇率失调的内容,直指大规模和长期的经常项目顺差就是汇率失调,实际是指向中国。美国财政部制定的“货币操纵”三个标准之一,就包括经常项目顺差与GDP之比超过3%。过去,甚至在“8·11”汇改以后的有一段时期,美国财政部每半年发布一次的《国际经济和汇率政策报告》一直以此为由施压人民币汇率重估。一些美国人至今仍对人民币低估成见颇深,特朗普竞选时还威胁要对中国贴上“货币操纵”的标签。

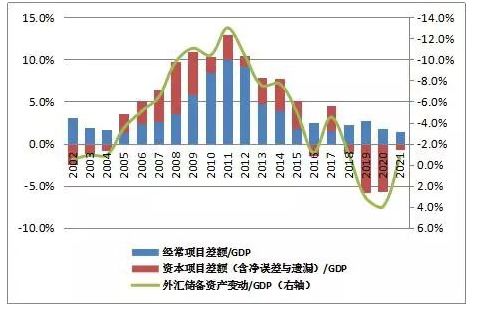

对此,中国政府一方面是承认经济失衡的客观存在。早在2006年底的中央经济工作会议上,就做出了国际收支的主要矛盾已经从外汇短缺转为贸易顺差过大、外汇储备增长过快的重要判断,并提出要把促进国际收支平衡作为保持宏观经济稳定的重要任务(即不追求外汇储备越多越好)。2007年初,总理在“两会”中外记者会上明确表示,中国经济存在不稳定、不协调、不平衡、不可持续的问题,其中就包含了外贸和国际收支不平衡。另一方面是积极致力于“扩内需、调结构、减顺差、促平衡”。随着经济增长动力逐步转向消费和服务业拉动,经常项目顺差与GDP之比由峰值的10%回落到2%以内的水平(见图1)。之所以2007年以后中国外汇储备仍然出现了超额积累(最多超出2006年底水平近3万亿美元),主要与发达国家货币放水,全球流动性过剩,资本大量涌入包括中国在内的新兴市场国家有关(见图1)。不难看出,中国政府并没有诿过他人,而是从自身找原因、寻求解决方案,最终实现了经济再平衡。2012年起,国际货币基金组织不再认为人民币汇率存在明显低估。近年来,尽管美方依然因双边贸易失衡把中国放在货币操纵的监测名单上,但也已不再要求对人民币汇率重估。

图1 中国对外经济平衡状况(单位:%)

注:国际收支口径的外汇储备资产增加值为负值,减少为正值

数据来源:国家外汇管理局、国家统计局、WIND、中国金融四十人论坛

自1970年代中期以来,美国对外贸易就持续逆差,这是低储蓄(财政赤字)、产业空心化、美元本位等结构性原因所致(中美贸易失衡还涉及美国对华高新技术产品的出口管制)。此后,美国经常同主要贸易伙伴搞摩擦。上世纪八九十年代,美日之间的贸易战更是如火如荼。最终日本以资产泡沫破灭、经济长期停滞收场,而美国的贸易失衡不过是从对日本为主转为对中、日、墨等国为主,贸易逆差与GDP之比由1990年代初期的1%—2%升至目前的4%左右的水平(见图2)。

图2 美国货物贸易失衡的演变(各国占比)(单位:%)

数据来源:美国商务部、WIND、中国金融四十人论坛

2、迄今中美贸易摩擦对中国的国际收支影响有限

自上世纪九十年代中期扩大对外开放、迎接世界制造业转移、替代日本成为美国贸易赤字的主要来源后,中国就逐渐成为美国贸易摩擦的主要对象。据世界贸易组织统计,全球金融危机以来的2009—2017年,美方对中国采取的贸易救济措施年均14.9件,占其发起救济措施总数的52.3%。但美国商务部的统计数据显示,2008—2017年,美国对华出口和进口年均仍分别增长7.6%和4.6%,比其出口和进口总额的年均增速分别高出4.7和2.9个百分点;只是由于基数原因,同期美中贸易逆差年均增长3.8%,占到美国贸易逆差的近一半(见图2)。另一方面,虽然中美双边贸易失衡问题依然存在,但中国多边贸易失衡问题却在逐步改善,经常项目顺差与GDP之比回落到国际认可的合理水平以内。

特朗普竞选时就多次指责中国在贸易问题上“杀死”美国,并威胁要对中国进口产品征重税,让工作岗位从中国回流。2017年4月,海湖庄园中美首脑会晤达成“百日计划”意向,以及11月特朗普首次访华,签订一揽子大单,一度让人们憧憬中美经贸关系缓和。但是,将中国作为替罪羊以及遏制中国崛起的戏码还是如期上演,强加于中国头上的贸易战风雨欲来。2017年11月底,美国正式拒绝承认中国市场经济地位;新版《国家安全战略报告》将中国列为“战略竞争者”,把对华经济关系定性为主要的安全威胁之一。2018年3月,美国先是对进口钢铝全球征税,然后让各国选边站队部分予以临时豁免,重点针对中国;最后干脆丢掉遮羞布,总统签署备忘录,拟对600亿美元进口中国商品征税。美方更是直言,301关税就是针对“中国制造2025”。

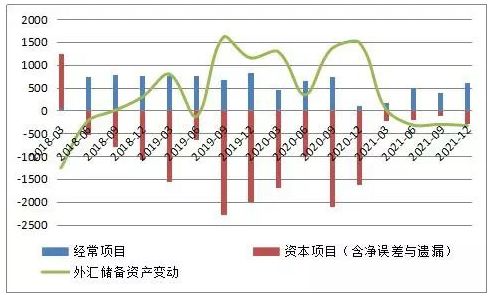

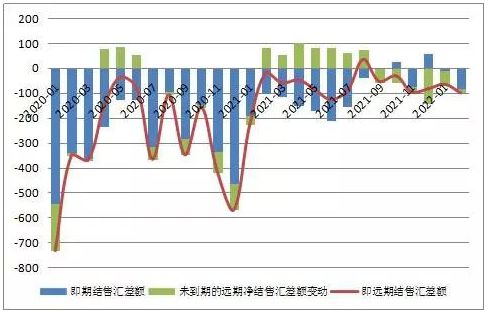

迄今为止,中美贸易摩擦大都还只是常规战、舆论战、心理战,对中国国际收支主要是心理影响,基本没有产生实质性冲击。2017年四季度,中国延续了经常项目顺差、资本项目逆差的国际收支平衡格局,剔除估值影响后的外汇储备资产增加326亿美元,环比增长9%(见图3)。境内外汇市场供求基本平衡,2018年前两个月,银行即远期结售汇逆差同比减少32%,其中即期结售汇逆差减少了69%(见图4)。人民币汇率进一步走强,人民币兑美元汇率中间价和境内交易价在2017年上涨6%的基础上2018年一季度又上涨约4%,而美元指数则下跌近10%,后又下跌2%以上。

图3 2014—2017年各季中国国际收支状况

(单位:亿美元)

资料来源:国家外汇管理局、WIND、中国金融四十人论坛

图4 2016年初以来各月银行即远期结售汇差额

(单位:亿美元)

资料来源:国家外汇管理局、WIND、中国金融四十人论坛

尤其是2018年3月,美国违反世贸组织规则,单方面以国家安全名义和301调查结果发起贸易争端,进一步打击了市场信心,美股和美元下跌。相反,中国境内人民币汇率走势平稳,全月人民币中间价上升0.7%,3月26日以后,交易价和中间价还升破了6.30的水平。有人认为,这是中国试图以此缓解中美贸易摩擦。问题是,汇率问题已不是中美经贸关系的焦点,即使“故意”让人民币升值,又岂能让美国满意?再说,如果升值真是一张底牌,又岂有未经谈判就把好牌打掉的道理?可见,上述看法是立不住脚的,还是应该从市场找原因:近期人民币加速升值,主要还是在美元下跌的背景下,境内外汇市场收盘价相对中间价持续偏强所致。3月27—30日,人民币汇率中间价累计上升312个基点,其中收盘价相对当日中间价偏强贡献了475个基点。

3、未来的影响还需看中美经贸争端的演进

中美贸易争端对中国国际收支的短期影响渠道有三:一是信心渠道,即中美经贸关系紧张有可能降低市场风险偏好,促使资本逃离风险资产,加剧中国资本外流;二是贸易渠道,两国贸易争端将会影响中国的对外贸易活动;三是金融渠道,两国贸易纷争包括投资保护主义措施,将影响中国的对外投融资活动。后两个渠道都会通过影响中国实体经济,进一步对市场预期产生影响。

上述三个渠道的影响大小,取决于中美贸易争端的演进情形。一种情形是贸易摩擦仅限于经济考量,则鉴于全球供应链背景下的贸易战是双输的结果,双方会通过谈判协商解决问题,结果是有贸易争端但避免了贸易战;另一种情形是贸易摩擦既有经济又有政治的考虑,一定的贸易战的经济损失不可避免,则双方贸易摩擦不断,经贸关系时好时坏;再一种情形是贸易摩擦主要是政治的考量,贸易战的经济损失可以忽略,则贸易冲突会不断升级,直到美方的政治目标达成为止。当然,贸易战的胜负不是比谁的损失小,而是看谁的承受力强。同时,因为中国并非当年的日本,两国实力对比各有长短,即便一方胜出也可能是惨胜,且不排除鹬蚌相争渔翁得利,如同中国历史上三国归晋的结局。

短期看,第一种是好的情形,对中国国际收支的影响是短暂的;第二种是基准情形,造成中国国际收支的波动;第三种是坏的情形,造成中国国际收支持续的剧烈波动。从中长期看,中国的国际收支状况并不取决于中美贸易摩擦,而是经常项目收支看国内的投资储蓄关系、人口结构变化等,跨境资本流动看国内市场前景、营商环境、产权保护等。另外,中国是一个大型开放经济体,具有较大的市场和政策回旋余地,较强的抗风险能力。应对中美贸易摩擦,防范国际收支风险,关键是做好自己的事,推动经济转型升级,深化改革、扩大开放。

本文来源:《中国外汇》